経費精算とは、従業員が立て替えた交通費や接待費などの費用を会社から払い戻す処理のことです。一般的に「経費で落とす」などといわれる作業であり、多くの会社員にとって馴染み深いものでしょう。

しかし、経費精算の対象となるもの・対象とならないものの区別については、これまであまり意識してこなかった方も多いかもしれません。

そこで本記事では、経費精算の対象となるもの・ならないものの分類から、経費精算業務の基本的な流れを解説しています。また、経費精算の業務量を削減するための方法もご紹介するので、ぜひ記事の最後までチェックしてください。

経費精算とは

そもそも経費とは、企業が事業を行う上で必要な諸費用のことです。事業に関する交通費や接待飲食費、オフィスで使う文具などの消耗品が経費に該当します。

そうした経費を従業員が立て替えた場合に、後日会社から払い戻しを行う処理が経費精算です。

一般的な手続きとしては、まず従業員が経費の金額や内容が分かる領収書と経費精算書を提出して申請を行い、会社側が内容を確認します。問題がなければ、振込などの方法によって従業員へ払い戻される、という流れです。

経費精算の対象になるもの

ここからは、経費精算の対象になるものを解説します。

経費精算の対象になるかどうかは、その費用が業務上必要かどうかによって判断されます。一般的に従業員が立て替えることの多い費用について見てみましょう。

旅費交通費

旅費交通費とは、業務上必要な移動にかかる交通費や出張費用を指します。電車代やバス代、出張時の交通費や宿泊費、出張手当などが該当します。

また、営業訪問などを目的に自家用車で移動した場合、ガソリン代も経費にすることが可能です。

接待交際費

接待交際費とは、業務に関係する相手への接待や贈り物などにかかる費用です。取引先との会食やパーティーにかかった費用、お中元などの贈答品を購入した費用が当てはまります。

なお、取引先が同席しない自社内のイベントや飲み会の費用は、接待交際費ではなく福利厚生費に分類されます。また、そもそも事業に関係のない友人や家族間の交際費は経費として扱うことはできないため、注意しましょう。

消耗品費

消耗品費とは、オフィス用品や文房具など、業務に使用する消耗品の購入費用を指します。

消耗品費を経費にする場合、使用可能期間(法定耐用年数)が1年未満または取得価額が10万円未満のものが対象となります。

通信費

通信費とは、業務上必要な連絡や情報収集にかかった費用です。主に電話料金やインターネット利用料金などが該当します。

また、切手代やハガキ代、書類の郵送にかかる料金なども通信費に分類されます。ただし、切手が貼られていない未使用の便せんや封筒は消耗品費として扱われます。

研修費

研修費とは、従業員が業務上必要なスキルや技能を身につけるための費用です。研修費には以下のようなものが該当します。

- 講習やセミナーの受講費用

- 免許や資格取得にかかる費用

- 研修に使用するテキスト代

例えば、「仕事で使うためにフォークリフト免許を取得した」という場合、資格取得にかかった費用は経費として精算できます。ただし、資格のなかでも弁護士などの国家資格は取得する個人のメリットが大きいため、経費には該当しないのが一般的です。

経費精算の対象にならないもの

次に、経費精算の対象にならないものも確認しましょう。

交通費や接待交際費に当てはまる支出でも、すべてが経費精算の対象となるわけではありません。従業員個人の生活や活動にかかる費用は、経費精算の対象にならないため注意してください。

例えば、オフィスで使える文房具でも、個人使用を目的に購入して自宅へ持ち帰った場合、その購入費用は経費精算できません。

なお、経費精算の対象になる条件や金額の上限は企業ごとに異なります。自社のルールをしっかりと確認して経費精算を行いましょう。

経費精算の種類

ここからは、あらためて経費精算業務をおさらいしたい経理担当者の方に向けて、経費精算の概要や手順を解説します。

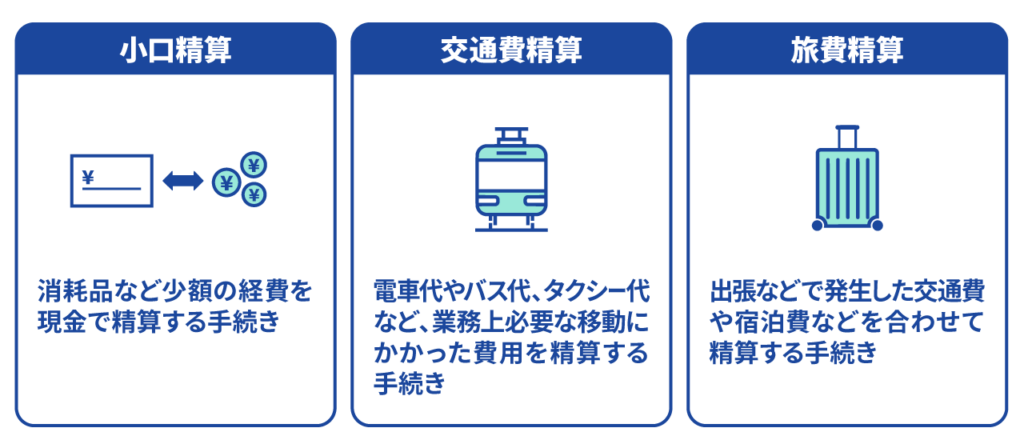

一般的な会社で行われる経費精算としては、小口精算、交通費精算、旅費精算が挙げられます。

小口精算

小口精算は、消耗品など、少額の経費を現金で精算する手続きです。「小口現金」と呼ばれる立替用の現金を店舗や部署ごとに用意し、領収書と引き換えに小口現金から直接従業員へ手渡します。経理担当者は、小口現金のほか、現金出納帳を適切に管理する必要があります。

交通費精算

交通費精算は、電車代やバス代、タクシー代など、業務上必要な移動にかかった費用を精算する手続きです。給与計算の締め日など、毎月一定のタイミングで申請内容を確認します。その後、給与支払時など特定のタイミングで従業員に精算した金額を払い戻します。

旅費精算

旅費精算は、出張などで発生した交通費や宿泊費などを合わせて精算する手続きです。これらの費用は、基本的に出張手当などと同じタイミングで従業員に払い戻します。

なお、金額が高額になる場合、事前に従業員から申請を受けて経費を仮払いしておくこともあります。また、出張中の研修費など、旅費精算の対象にならない費用もあるため注意しましょう。

経費精算の一般的な手続き

経費精算の一般的な手続きについて、立替経費精算と仮払金を用いた経費精算の2つに分けて解説します。一般的な経費精算の多くは立替経費精算ですが、仮払金を適切に使用することで従業員の金銭的な負担を軽減できます。

立替経費精算の場合

立替経費精算は、従業員が立て替えた費用を経費として申請し、精算する方法です。実際にかかった金額をもとに精算を行うため、実費精算と呼ばれることもあります。

以下では、小口現金を用いずに申請書を利用して経費の払い戻しを行う手順を紹介します。

- 従業員が業務上必要な費用を自費で支払い、領収書やレシートを受け取る

- 従業員が経費精算書を作成して、領収書などとあわせて上長に提出する

- 上長が内容を確認し、経理部門に提出する

- 経理担当者が経費精算書の内容を確認・承認する

- 承認後、給与支払日などのタイミングで従業員に経費を払い戻す

仮払金を用いた経費精算の場合

仮払金を用いた経費精算は、従業員にあらかじめ仮払金を支給し、支払い後に実際にかかった金額との差額を精算する方法です。出張時の宿泊費や交通費など、経費が高額になりやすく、従業員個人での立て替えが難しい場合によく用いられます。

具体的な手順は以下のとおりです。

- 従業員が仮払経費申請書で必要な金額を申請する

- 経理担当者が申請書を確認し、承認する

- 経理担当者が従業員に仮払金を支給する

- 従業員が仮払金を用いて経費の支払いを行い、領収書やレシートを受け取る

- 従業員が領収書と仮払経費精算書を提出する

- 経理担当者が精算書を確認し、仮払金と実際にかかった金額の差額を精算する

支給した仮払金が余った場合は従業員に残額を返金してもらい、仮払金が不足していた場合は従業員に差額を支払います。

仮払金を用いた経費精算を行う場合、経理担当者は仮払金の支給時や戻入時に記帳を行う必要があります。また、現金の管理もしなければならず、立替経費精算と比べると負担が大きくなります。

一般的な経費精算書の種類と書き方

経費精算に用いる書類の種類や書式は、業態や各会社によって大きく異なります。ここでは一般的な経費精算書の書き方や基本的なルールを解説します。

経費精算書の種類

会社で一般的に用いられる経費精算書の種類として、以下のようなものが挙げられます。

- 交通費精算書

- 旅費精算書

- 立替経費精算書

- 仮払経費申請書・仮払経費精算書

旅費精算書は、主に出張で発生した経費を精算するために用いられます。出張時にかかった費用でも、目的が研修であれば研修費、社員旅行であれば福利厚生費として計上するのが一般的です。また、出張費用に上限を設けている企業もあるため、社内規定をよく確認しましょう。

仮払金を用いた経費精算の手続きでは、仮払金を支給するための申請書と、実際にかかった金額を確認するための精算書がそれぞれ必要になります。

経費精算書に記載すべき内容

経費精算書には、費用が発生した日付や具体的な金額のほか、その費用が経費精算の対象となることを示すための情報を記載する必要があります。

具体的には以下のような項目を用意しましょう。

- 申請日:書類を提出した日付

- 支払日:実際に費用を支払った日付

- 目的:費用の使い道

- 金額:支払った金額

- 支払先:費用を支払ったお店や会社の名前

- 証憑:支払いの証明となる領収書やレシートを添付する箇所

経理担当者は、これらの情報を領収書などとあわせて確認します。内容に相違がないか、経費として処理することが適切かどうかを判断したうえで、承認または差し戻しの処理をします。

経費精算がめんどくさいと感じたら?効率化の方法

経費精算は行うべき処理や注意すべき事柄が多く、手続きが煩雑になりやすい作業です。また、ここまで紹介した経費精算の手順は紙の書類によるやり取りを前提としています。この場合、経理担当者は手書きの情報を帳簿類に転記したり、不備のある書類を差し戻したりする手間が発生します。

経費申請はほとんどの従業員が行うため、経費精算フローが効率的でない場合、会社全体で多くの時間が無駄になっているでしょう。

紙での経費精算を行っている場合、新たに経費精算システムを導入することで、事業全体を大きく効率化できる可能性があります。

経費精算システム導入で解決できる課題

経費精算システムを導入することで、特に紙での管理と比べて以下のようなメリットが期待できます。

- ペーパーレス化を促進できる

- 交通費計算を自動化できる

- 差し戻しや不備のチェックが効率化される

ペーパーレス化を促進できる

経費精算システムは、経費の申請や承認をWeb上で行うツールです。つまり、システムを導入すると経費申請に関するさまざまな書類がペーパーレス化されます。

ペーパーレス化により、書類の管理や保管、廃棄などの手間がなくなります。紙の書類に書かれた内容を会計システムに転記する手間も省けるため、工数削減につながります。

また、経費精算システムには、稟議などの各種申請をWeb上で完結する機能を備えているものも多くあります。システム導入をきっかけに、社内フローの効率化を一気に推し進めることも可能です。

交通費計算を自動化できる

経費精算のなかでも、交通費精算は頻度が多いうえに手間のかかる業務です。どのようなルートを使ったか、どこまでが定期券の範囲かなど、確認すべきことが多くミスも発生しやすくなります。

経費精算システムのなかには、交通費計算を効率化する機能が充実したものもあります。例えば、ICカードを読み取ってルートや運賃を算出したり、乗換案内サービスと連携して最も安い経路を探したりすることが可能です。

従業員が実際にどのルートで移動したか、その移動が適切だったかなどの確認がしやすくなり、申請側・承認側の手間が大きく削減されます。

差し戻しや不備のチェックが効率化される

経費精算の申請書に不備があった場合、申請者への差し戻しや再提出などの手間がかかります。

経費申請に不慣れな方が増えるタイミングでは、修正や差し戻しによって、通常の業務が大きく圧迫されることもあるでしょう。

経費精算システムを導入すると、経費申請の承認や差し戻しなどの作業を効率化できます。例えば、自社の経費精算ルールに反する申請があった場合、申請を受け付けずに警告を表示する機能があります。これにより、経理担当者のチェックの手間が大幅に削減されるでしょう。

経費精算SaaSの比較検討はDXミエルカで

煩雑になりがちな経費精算業務は、専用のシステムを導入することで効率化が可能です。経理担当者だけでなく、多くの従業員が関わる経費精算は、少しの時間短縮が会社全体の大幅な工数削減につながります。特に現在紙での経費精算を行っている会社は、経費精算システムの導入によって大きなメリットが得られるでしょう。

また、経費精算に加えて、稟議などの社内手続きを電子化できるシステムを導入するのもおすすめです。紙からデジタルに移行する手間を抑えつつ、社内のペーパーレス化や業務効率化を一気に促進できます。

DXミエルカでは、御社の規模や経費精算の悩みに合わせて、さまざまなSaaSをご提案可能です。複数社のサービスを比較検討することも可能ですので、ぜひ一度ご相談ください。